学会三种估值方法 解决你的大部分投资问题

来源:股票学堂

2022-04-08

来源:股票学堂

2022-04-08

学会三种估值方法 解决你的大部分投资问题

关于股票的估值,一大堆方法,最常见的有市盈率,市净率,PEG,这三种方法应该怎么用呢?分的清这三种估值方法的使用场景,你对股票的投资将上一大台阶。

价值股用市盈率估值

图一:银行市盈率

最典型的价值股,如银行股,赢利很稳定,成长性不足,市盈率有较高的参考价值。比如银行股,长期市盈率在5倍到10倍之间,那么我们在市盈率接近5倍的时候可以买入,接近10倍市盈率就要卖出了。

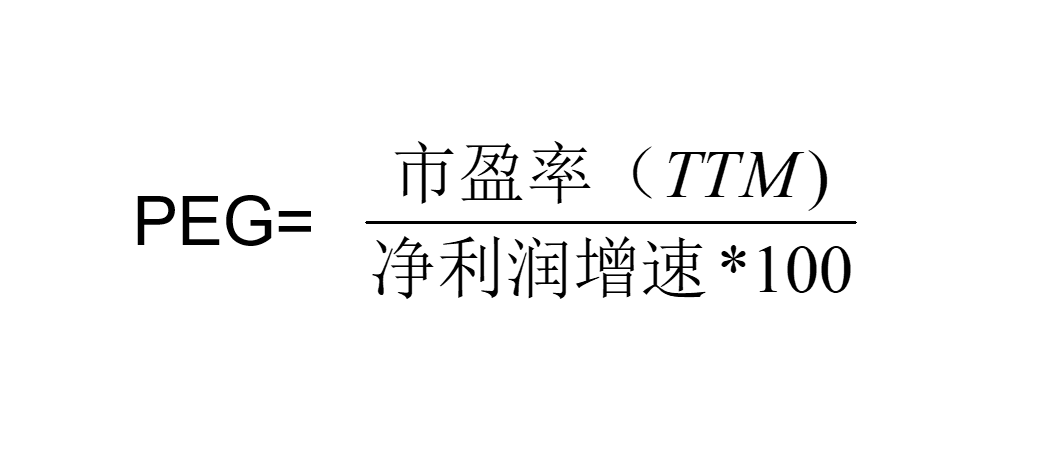

成长股用PGE来估值

图二:PEG 来源:自制

一般我们把年化复合成长在30%以上的股票定义为成长股。成长股有30%的复合成长,也有80%的复合成长,30%的复合增长率给30倍市盈率,80%的复合增长率的股票60倍的市盈率,哪个更有投资价值?显然,高成长可以给更高的市盈率。简单的用市盈率难以区分不同成长速度的股票。PEG可以解决这个问题。一般认为PEG低于1,存在低估,有投资价值,比如某公司80倍市盈率,但业绩复合增长率可以达到100%,则是低估的。PEG高于2,则存在高估,要卖出等回调。比如某公司40倍市盈率,但业绩复合增长率只有20%,则是高估的。

周期股用市净率估值

图三:猪肉板块市净率

周期股盈利极不稳定,利润低谷期甚至会出现巨大的亏损,市盈率是负的,显然,无法用市盈率估值,也无法用PEG来估值。因此最适合周期股估值的方法,是市净率。比如养猪行业,在行业景气高峰时,一头猪利润一两千,上市公司股价大涨后,市盈率也普遍只有10倍左右。但即将见顶。在景气低谷期,一头猪亏一千多,股价大跌后,市盈率还是负的。因此用市净率估,更加合适。当下板块整体市净率仍在较低水平,对比前两轮市净率高点,有可观的上升空间。

市盈率,市净率,PEG,这三种方法应该怎么用呢?分的清这三种估值方法的使用场景,你对股票的投资将上一大台阶。这三种估值方法掌握后,可以解决大部分公司的估值问题,会估值了,大部分投资问题也就解决了,好好找低估的品种,买进去等着涨就是了。

看到这里,相信您已经学会三种估值方法了。想要学习更多投资知识,欢迎关注点掌财经!

扫一扫 下载APP

扫一扫 下载APP