期权交易不只是涨跌。

来源:股票学堂

2021-03-18

来源:股票学堂

2021-03-18

期权交易不只是涨跌。在中国市场操作的期权,主要为50ETF的场内期权,品种会有些单一。但现在是中国衍生品市场最初级的状态,而50ETF期权恰好是这个市场的先锋。

不炒“期权”

很多人觉得玩期权跟炒股、炒期货无差异,他们更多至关注价格的变化。其内在变化的因素却忽略,但金融衍生品的作用并不是仅仅用来“炒”的!

期权的定义

赋予购买者在规定期限内按双方约定的价格,购买或出*一定数量某标的资产的权利的合约。

现在市场操作较多的50ETF场内期权,标的资产就是上证50ETF。但市场上的资产这么多,可以操作的金融衍生品也是很多的。

我们来看看国外成熟的金融市场,期权作为衍生品的交易状态。

这才是衍生品的真正魅力,将市场中大量不能被交易的资产通过期权合约的形式用来交易,使交易者可以有效进行风险管理、价值发现、交易策略的完善等等。

这些功能远比炒股、炒期货买涨跌来得更有魅力。

在美国某些农作物受气温的波动影响,其生长影响较大,某些农作物一旦气温低于0度就会死亡,但是死亡的原因不仅仅为温度因素,这就导致保险公司不能有效承保此类农作物。

根据此情况,投行发行以温度为标的资产的期权合约,让大家进行交易以解决此类问题,这也是金融衍生品对实际生产工作的有效风险管理案例。

所以在成熟的市场,可以根据需求对不同的标的发行期权合约:天气情况、信用情况、各种奇葩理由都有期权合约可以交易(例如特朗普看跌期权、希拉里看跌期权)。

1,期权的价格由很多个的因素构成,因此它风险的来源也远远多于股票等标的资产。常用的风险来源包括:标的资产价格的方向(Delta),标的资产的波动率大小(vega),标的资产价格的凸性(Ga**a),波动率的凸性(volga),时间价值的损耗(Theta),与其他资产的相关性(correlation),以及偏度(skewness)。不论什么市场什么期权,Delta和vega是所有维度中最重要的。其他因素会在其他考量时利用。

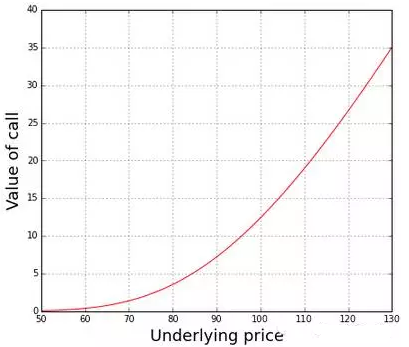

2,期权的价值并不和标的股票价格呈线性关系。而是凸函数,如下图所示:

所以,比如,在股票价格增加时,持有一个Call比持有一个股票能带给你更高的收益;在股票下跌时,持有的Call收益率下跌的不会如持有股票如此之快。这叫做杠杆效应。然而,这只是在股票价格这个维度的观点。比如,如果加上Theta这个维度,你会发现如果你Call的价格会随着持有靠近到期日而逐步降低。

3,大部分情况下,期权的隐含波动率,implied volatility,都是会略高于未来股票真正实现的波动率。这个现象叫做volatility overpriced。这个现象是由期权的供需关系所导致的,在市场上,使用期权的一部分人是对冲者,也就是hedger。他们买入期权是为了保护,因此会长期持有,这个因素是导致volatility overpriced的一个重要原因。overpriced vol和未来真正实现的vol的差异被称作volatility premium。因此,如果抛开其他因素不谈,卖出期权其实是在收割volatility premium。

4,相对于单一股票的标的,volatility overpriced现象在指数类标的资产上更加常见,因为在市场上,hedger绝大部分都是拿指数类期权做宏观对冲。

5,一般来讲,单一股票的期权模式大多是美式,指数类期权的模式大多是欧式。低于场内期权产品,指数类期权的买卖价差(bid-ask spread)会比单一股票要窄,因此买卖指数类期权的交易成本会相对低一些。

6,相同因子的Call和Put,他们的Vega都是一样的,也就是对波动率的敏感程度也是一样的,而且都是正的。所以,如果不看其他因素影响,买入期权(不论Call、Put)就是在做多波动率,卖出期权就是在做空波动率。

7,买入Call和卖出Put,在标的股票价格的方面看,都是相当于买入标的股票,因为你在股票价格增长时获利;卖出Call和买入Put,在标的股票价格的方面看,都是相当于卖空标的股票,因为你在股票价格下跌时获利。

8,综合6跟7: 对未来看涨且波动率高时,应卖出Put;对未来看涨且波动率低时,应买入Call;对未来看跌且波动率高时,应卖出Call;对未来看跌且波动率低时,应买入Put。

9,多头(long)可以通过Put来对冲,进而得到保护。但对冲成本会较高。这时可以通过卖出更加OTM的Put,或者卖出Call等策略来减少成本。

10,从流动性的角度看:奇异期权交易量与交易流动性远远低于香草期权;OTM流动性比ITM期权要高;期限超过一年的期权流动性很差。从收益率的角度来说:如果市场的走向正常,没有巨大的动向,略微ITM的期权在平均上比OTM收益率会高;如果市场有巨大波动,平均来说,略微OTM的期权比ITM收益率要高,因为OTM价格便宜。但这只是非常笼统的说法。

期权交易与普通股票、外汇等交易的差异在于,期权拥有非常多个影响因子,而且这些影响因素都和期权的价格、收益率不是线性关系。因此对于期权交易而言,懂得合理的分析和操作就更为重要。

想学习更多财经知识,请关注点掌财经直播、微信公众号或点掌财经APP

扫一扫 下载APP

扫一扫 下载APP